Venture Capital to inwestorzy VC dostarczający kapitał oraz smart money do firm o zweryfikowanym przez rynek modelu biznesowym i dużym potencjale wzrostu wartości w czasie.

Wśród niezaprzeczalnych zalet finansowania VC dostrzegam: brak konieczności stosowania prawnych zabezpieczeń, wartość dodaną kapitału, brak kosztów finansowych oraz poprawę wizerunku firmy.

W finansowaniu udzielanym przez fundusze Venture Capital występuje zbieżność celów przedsiębiorców oraz inwestorów. W przypadku finansowania działalności z kredytów, czy pożyczek firma bez względu na osiągane wyniki zobowiązana jest do spłaty zadłużenia. W przypadku VC [Venture Capital] ryzyko związane z podejmowaną działalnością rozkłada się proporcjonalnie do zainwestowanych środków. Oznacza to, że w przypadku sukcesu obie strony (przedsiębiorca i inwestor) uzyskują korzyści, z kolei w przypadku niepowodzenia straty dzielą się proporcjonalnie do posiadanych udziałów.

Przeprowadzę Cię krok po kroku przez etapy pozyskania finansowania od inwestorów. Wiem jak kluczowe jest pełne skoncentrowanie się na działalności operacyjnej biznesu. Moja rola będzie ukierunkowana z jednej strony na sprawnym pozyskaniu finansowania, a z drugiej strony na jak najmniejszym zaangażowaniu Twojego czasu w tym procesie.

Pobierz materiały do pozyskania finansowania

✔ model finansowy

✔ teaser inwestycyjny

✔ szczegóły dostępu do +155 inwestorów

Finansowanie / Venture Capital | Data opublikowania: 24 lis 2016 r. | Data aktualizacji: 25 gru 2021 r.

Inwestorzy udziałowi

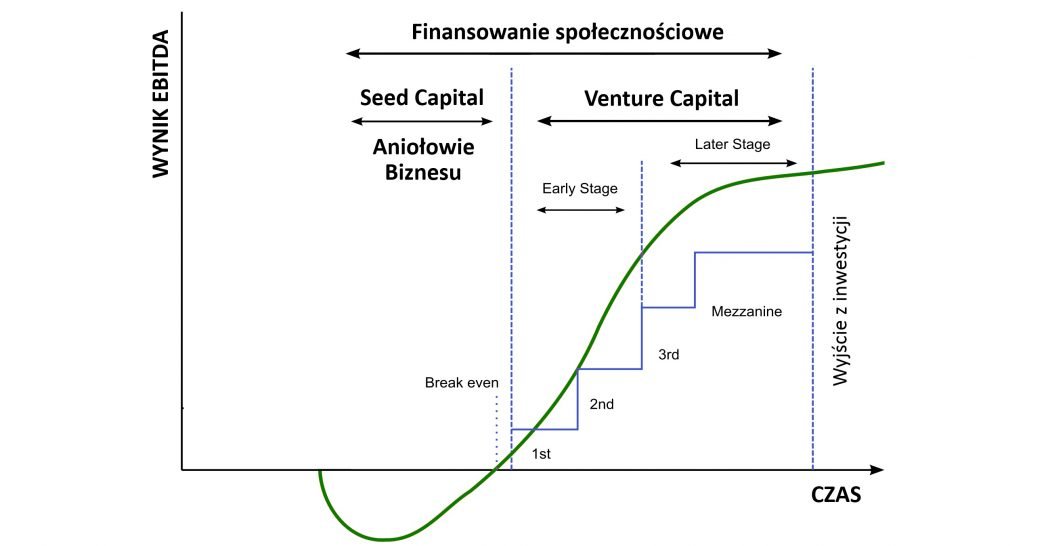

Inwestycje udziałowe mogą mieć charakter pośredni lub bezpośredni. Bezpośredni występuje w przypadku gdy udziały w spółce obejmuje inwestor indywidualny lub Anioł Biznesu. Z kolei finansowanie pośrednie odbywa się za pomocą wyspecjalizowanych funduszy Venture Capital.

VC to fundusz inwestycyjny który gromadzi środki od inwestorów (zarówno indywidualnych, korporacyjnych jak i instytucjonalnych) i zgodnie z objętą strategią lokuje kapitał poprzez inwestowanie w firmy.

Każdy z inwestorów wchodzących w skład funduszu Venture Capital posiada swój udział w przedsięwzięciu. W przypadku niepowodzenia w jednym przedsięwzięciu straty rekompensowane są z zysków wypracowanych przez pozostałe spółki wchodzące w skład portfela inwestycyjnego funduszu Venture Capital.

Finansowanie udziałowe to nie tylko pozyskanie środków pieniężnych, to także fachowa pomoc i wsparcie od doświadczonych inwestorów posiadających niezbędną wiedzę oraz kontakty biznesowe. Doświadczenie, którym dysponują wyspecjalizowane fundusze VC wraz z siecią współpracujących inwestorów, umożliwia wypracowanie przewagi konkurencyjnej i realizację postawionych przez spółkę celów. Warto zauważyć, że choć zazwyczaj inwestorzy udziałowi nie ingerują w zarządzanie firmą to nawet przy mniejszościowych udziałach nie są inwestorami pasywnymi i czynnie angażują się w jej funkcjonowanie. Dzięki aktywnej postawie mogą na bieżąco monitorować procesy zachodzące w spółce i w razie potrzeby udzielać wsparcia swoją wiedzą oraz doświadczeniem.

Inwestycje udziałowe dzielą się na różne typy w zależności od rodzaju przedsięwzięcia. Obejmują one udziały większościowe lub mniejszościowe w kapitałach własnych spółek. Do inwestycji udziałowych należą:

✔ Fundusze Venture Capital

✔ Inwestorzy branżowy

✔ Konsorcja inwestorskie

✔ Finansowanie społecznościowe

✔ Inkubatory i akceleratory

Inwestor branżowy to firma dokonująca inwestycji samodzielnie lub poprzez podmioty wyspecjalizowane w obszarze inwestycji VC.

Konsorcja inwestorskie to grupy inwestorów indywidualnych, gdzie główna rola zarządzania inwestycjami przypada profesjonalnym inwestorom lub doradcom.

Finansowanie społecznościowe to finansowanie przedsięwzięć we wczesnej fazie rozwoju przez szeroką społeczność wirtualną. W szerszym ujęciu dotyczy gromadzenia kapitału przez szeroką grupę indywidualnych inwestorów, którzy chcą wesprzeć Pomysłodawcę w rozwoju jego przedsięwzięcia biznesowego w zamian za określone świadczenie zwrotne. Tego typu finansowanie charakteryzuje się wykorzystaniem technologii teleinformatycznych oraz niższą barierą wejścia i lepszymi warunkami transakcyjnymi, niż ogólnodostępne na rynku.

Inkubatory to firmy ukierunkowane na wsparcie projektów na etapie pre-seed, zazwyczaj przed wypracowaniem MVP [Minimum Viable Product]. Wsparcie jest realizowane poprzez przekazanie osobowości prawnej, wiedzy, szkolenie zespołu, a opcjonalnie również poprzez zaangażowanie kapitałowe.

Venture Capital co to?

Venture Capital to inwestycje kapitałowe na rynku pozagiełdowym dokonywane przez wyspecjalizowane fundusze Venture Capital. Inwestycje VC skupiają się na finansowaniu przedsiębiorstw we wczesnej fazie rozwoju oraz jego ekspansji. Fundusze Venture Capital koncentrują się na firmach dostarczających na rynek produkty i usługi mające pierwiastek unikatowości i innowacyjności.

Inwestycje tego typu charakteryzują się średnio- i długoterminowym horyzontem czasu w podmioty niepubliczne o dużym, ponadprzeciętnym potencjale wzrostu. Środki pozyskane w ten sposób są przeznaczone między innymi na finansowanie:

☑ nowych produktów,

☑ technologii,

☑ zwiększenie kapitału obrotowego,

☑ ekspansji na nowe rynki,

☑ wzmocnienie bilansu,

☑ zwiększenie mocy produkcyjnych,

☑ rozbudowę kanałów dystrybucji,

☑ jak również przejęcia innych firm z rynku.

Inwestor VC akceptuje podwyższone ryzyko jakie występuje w inwestycjach w firmy na wczesnym etapie rozwoju. Z tego względu inwestycje Venture Capital należą do inwestycji wysokiego ryzyka. Podwyższone ryzyko inwestycyjne jest rekompensowane wysoką oczekiwaną stopą zwrotu z inwestycji przez inwestorów VC. Ta forma finansowania dedykowana jest dla firm z sektora MSP, posiadających osobowość prawną ( sp. z o.o., spółka akcyjna).

W zamian za udziały w przedsiębiorstwie, fundusz Venture Capital dostarcza finansowanie, dzięki któremu firma może rozwijać swoje produkty czy usługi oraz zwiększać skalę działalności. Dla Venture Capital zyski uzyskane z wyjścia z jednego projektu rekompensują utracony kapitał poniesiony na drugiej inwestycji. Zysk dla VC jest związany ze wzrostem wartości w czasie posiadanych przez niego udziałów lub akcji spółki.

Horyzont czasu inwestycji Venture Capital obejmuje od 2 do 5 lat.

Jak funkcjonuje fundusz Venture Capital?

Fundusze Venture Capital zbierają kapitał od swoich inwestorów, a następnie zarządzają powierzonymi pieniędzmi poprzez dokonywanie inwestycji kapitałowych w firmy o dużym potencjale wzrostu wartości w czasie.

Cechami charakterystycznymi inwestycji Venture Capital są:

✔ charakter kapitałowy – fundusz VC wnosi do spółki środki pieniężne w zamian za udziały / akcje lub w formie pożyczki z opcją konwersji na udziały / akcje,

✔ profesjonalizm – inwestorzy VC angażują do współpracy osoby o specjalistycznych kompetencjach dokonując wszechstronnej analizy projektów inwestycyjnych,

✔ formalne zorganizowanie – dedykowane podmioty, których głównym profilem działalności jest przeprowadzanie inwestycji Venture Capital,

✔ wartość finansowania – inwestycje Venture Capital opiewają na kwoty minimum 1 mln PLN,

✔ cele inwestycji – fundusze Venture Capital koncentrują się na inwestycjach w firmy w pierwszych etapach ich rozwoju.

Fundusze Venture Capital powoływane są zazwyczaj na okres 10 lat. Pierwsze lata funkcjonowania funduszu Venture Capital są ukierunkowane na przeprowadzenie inwestycji, z kolei kolejne na zwiększenie wartości spółek portfelowych oraz realizację zysków poprzez wyjście z inwestycji. Fundusze Venture Capital odpowiadają za efekty przeprowadzonych inwestycji przed swoimi inwestorami.

Kim są inwestorzy Venture Capital?

Fundusze Venture Capital w Polsce funkcjonują w poniższych formach:

✔ Fundusze Inwestycyjne Zamknięte to fundusze funkcjonujące w zgodzie z ustawą o funduszach inwestycyjnych, która umożliwia powołanie FIZ zarządzających otrzymanym kapitałem do inwestorów.

✔ Inwestycje przez spółki z o.o., spółki akcyjne lub spółki komandytowe to uproszczona forma funduszu Venture Capital, która sprowadza się do stworzenia portfolio spółek córek. Innymi słowy można to opisać jako ,,holding”.

✔ Limited Partners to inwestorzy, którzy zobowiązują się do przekazania kapitału na finalizację inwestycji w projekt przedstawiony im przez General Partners o ustalonych uprzednio cechach i zasadach inwestycji,

✔ General Partners to podmioty odpowiedzialne za wyszukanie projektów inwestycyjnych, przeprowadzenie procesu inwestycji, nadzór nad inwestycjami oraz finalizację wyjścia z inwestycji.

Źródłem kapitału dla funduszy Venture Capital w Polsce są:

☑ Inwestorzy indywidualni to osoby fizyczne oraz firmy z sektora Małych i Średnich Przedsiębiorstw, którzy przekazali swoje nadwyżki środków pieniężnych w zarządzanie funduszowi Venture Capital.

☑ Programy unijne / budżet państwa – fundusze VC są wspierane przez takie programy jak:

✔ Polska Agencja Rozwoju Przedsiębiorczości (PARP), poprzez działanie POiG 3.1 (preinkubacja i inwestycje w innowacyjne firmy),

✔ Narodowe Centrum Badań i Rozwoju (NCBR) w ramach programu Bridge Alfa.

☑ Duże firmy to przedsiębiorstwa, które w inwestycjach Venture Capital upatrują szansę na stymulowanie jej rozwoju oraz budowanie przewagi konkurencyjnej poprzez innowacje.

☑ Inwestorzy instytucjonalni to fundusze emerytalne, fundacje, banki inwestycyjne.

Co warte zapamiętania fundusze Venture Capital zarządzają kapitałem przekazanym im przez inwestorów.

W co inwestuje Venture Capital?

W kręgu zainteresowań funduszy Venture Capital znajdują się małe i średnie przedsiębiorstwa. Cechą charakterystyczną inwestycji VC są m.in.:

☑ wzrostowy rynek na którym funkcjonuje firma,

☑ zweryfikowany rynkowo model biznesowy firmy,

☑ doświadczony zespół zaangażowany w rozwój firmy,

☑ innowacyjny produkt, usługa umożliwiająca zbudowanie przewagi konkurencyjnej lub technologicznej przez firmę.

Wśród branż cieszących się największym zainteresowaniem ze strony inwestorów Venture Capital mogę wyszczególnić:

☑ IT / ICT ( m.in. oprogramowanie)

☑ Gaming

☑ FinTech

☑ Telemedycyna

☑ Biotechnologia

☑ Urządzenia medyczne

☑ OZE (odnawialne źródła energii)

☑ Ochrona środowiska

☑ Mobile

☑ eCommerce

☑ IOT (Internet of things)

☑ Media i rozrywka

Nie jest to zamknięty krąg zainteresowania funduszy Venture Capital. Spotkałem się również z inwestycjami VC w firmy usługowe świadczące specjalistyczne usługi B2B.

Finansowanie od funduszy Venture Capital jest kierowane do firm, które mają wysokie prawdopodobieństwo odniesienia sukcesu w swojej niszy rynkowej. Inwestorzy VC skupiają się na firmach, które już funkcjonują na rynku od co najmniej roku oraz generują przychody.

Jak oceniają firmę fundusze Venture Capital?

Pierwsze wrażenie

Nigdy nie otrzymasz drugiej szansy, aby zrobić pierwsze wrażenie. Ocena dokonywana jest na podstawie przesłanych materiałów. One decydują o dalszych krokach.

Ograniczony czas

Inwestorzy przeznaczają 1-5 min na ocenę, czy Twój biznes będą dalej analizować.

Zespół

Inwestorzy poszukują zespołów zdeterminowanych do rozwoju biznesu oraz profesjonalnie przygotowanych do rozmów nad finansowaniem.

Kompletność informacji

Im więcej informacji i danych przygotujesz dla inwestorów, tym mniej czasu zaangażują na rozmowy co przyspieszy podjęcie decyzji inwestycyjnej.

Fundusze Venture Capital dokonują wielopłaszczyznowej oceny firmy. Podczas analizy inwestorzy VC szczególną uwagę zwracają na:

✎ zespół

✎ branża & wartość rynku

✎ model biznesowy | (np. SaaS, marketplace, HaaS)

✎ produkt | posiadanie makiety lub wizualizacji lub MVP produktu

✎ zapotrzebowanie na finansowanie | inwestorzy mają wypracowane nie tylko branże, ale również przedział kwoty inwestycji

Każdy z powyższych obszarów składa się z wielu elementów jakie uwzględniając w swojej ocenie inwestorzy VC.

Jak pozyskać finansowanie Venture Capital?

Firmy o dużym potencjale wzrostu mogą nie otrzymać finansowania od funduszu Venture Capital. Finansowanie od inwestorów VC otrzymują firmy, które są odpowiednio przygotowane do pozyskania finansowania oraz przedstawiły akceptowalne warunki wejścia kapitałowego ( transakcji). Prezentacja firmy oraz forma pierwszego kontaktu z inwestorem VC mają kluczowe znaczenie w budowaniu relacji z funduszem Venture Capital.

Z drugiej strony niewłaściwie przygotowana prezentacja inwestorska ( pitch deck ) może spowodować ukierunkowanie rozmowy z inwestorem na przekazanie informacji o projekcie, które uniemożliwiają ocenę jego atrakcyjności. W takiej sytuacji inwestorzy często są zniechęceni do angażowania więcej czasu w pozyskanie kluczowych informacji, na podstawie których mogliby ocenić atrakcyjność inwestycji.

Fundusz Venture Capital ma również ograniczone zaufanie do firmy, która nie przedstawiła szczegółowego modelu finansowego dostosowanego do modelu biznesowego firmy oraz prognozy finansowej odzwierciedlającej w formie liczbowej planowane do zrealizowania działania.

Inwestorzy VC mogą zniechęcić się do projektu ze względu na niewystarczające przygotowanie do procesu inwestycyjnego. W takiej sytuacji fundusze Venture Capital często koncentrują się na finalizacji tych projektów, do których mają komplet niezbędnych informacji i danych. Zyskują tym samym czas i zasoby na finalizację transakcji oraz na ocenę innych otrzymywanych projektów.

Nieprzygotowanie do pozyskania inwestora nie dyskwalifikuje firmy, ale mocno wydłuża czas pozyskania finansowania. Aby uniknąć takiej sytuacji warto przejść przez opisane poniżej kroki.

5 kroków do pozyskania finansowania od VC

1⃣

Ocena biznesu & wybór formy finansowania

Dokonuje oceny 5 obszarów biznesów uwzględniając 57 elementów z określoną wagą istotności. Na tym etapie wskazuje najbardziej odpowiednią formę finansowania firmy.

2⃣

Warsztaty | Przygotowanie biznesu do pozyskania finansowania

Wypracowanie planu działań zwiększających wartość biznesu i atrakcyjność inwestycji w oczach Inwestorów. W podsumowaniu przedstawiam rekomendowany plan dziań, ukierunkowany na przyspieszenie pozyskania finansowania.

3⃣

Model finansowy

Dostosowuję model finansowy w excelu do modelu biznesowego działalności oraz adaptuję zmienne mające wpływ na prognozowane wyniki finansowe biznesu.

4⃣

Prognoza finansowa / wycena firmy

Wykorzystując predyspozycje analityczne, przekładam planowane działania i strategię rozwoju na prognozę finansową oraz wycenę firmy.

5⃣

Pozyskanie finansowania

Ostatni etap, podczas którego zajmuję się operacyjnym pozyskaniem finansowania.

Popularne artykuły

Narzędzia analityczne

Motywowanie

Sprzedaż firmy

Jak przebiega pozyskanie finansowania od funduszu Venture Capital?

Inwestorzy dokonują kompleksowej i wielopłaszczyznowej oceny firmy, na podstawie której podejmują decyzję o zainwestowaniu w firmę. Poniżej przedstawiłem etapy poprzedzające podpisanie umowy inwestycyjnej i pozyskanie finansowania.

1⃣ Wstępna analiza biznesu

Standardem w branży jest przekazanie inwestorowi w pierwszej kolejności materiału informacyjnego w formie teasera inwestycyjnego.

2⃣ Szczegółowa analiza modelu finansowego i teasera

W przypadku pozytywnego odbioru przedstawionych informacji i ich weryfikacji inwestorzy zgłaszają chęć uzyskania bardziej szczegółowych informacji na temat biznesu takich jak:

✎ sposób wyliczenia zapotrzebowania na finansowanie

✎ ocena opłacalności inwestycji metodą NPV

✎ oczekiwana stopa zwrotu z inwestycji

✎ okres zwrotu zainwestowanego kapitału

✎ opisu biznesu w formie biznesplanu

Na tym etapie warto przygotować jak najwięcej informacji, co będzie świadczyło o wszechstronnej wiedzy na temat biznesu oraz będzie odzwierciedleniem profesjonalnego podejścia do pozyskania kapitał. Warto przy tym zwrócić uwagę, że w biznes planie inne informacje należy przekazać w przypadku biznesu, a inne w przypadku startupu.

3⃣ Wycena firmy

Wycena firmy ma na celu określenie liczby udziałów / akcji jakie obejmie inwestora za określony wkład pieniężny. Przykład:

✎ Inwestor planuje zainwestować 1 000 000 PLN

✎ Wycena firmy wynosi 20 000 000 PLN

✎ Udział inwestora – w efekcie inwestor za swój wkład pieniężny obejmuje (1 000 000 / 20 000 000)= 5% udziałów w biznesie.

Metodą najczęściej wykorzystywaną do przeprowadzenia wyceny startupu jest metoda DCF (metoda zdyskontowanych przepływów pieniężnych netto). Do wykonania wyceny biznesu metodą DCF niezbędny jest model finansowy w excelu z prognozą finansową rachunku zysków i strat, rachunku przepływów pieniężnych oraz bilansu w okresie najbliższych 5 lat, gdzie najbliższe 2 lata przygotowywane są z miesięczną szczegółowością. Przygotowanie wyceny firmy może również wymagać przeprowadzenia analizy rynku, analizy finansowej oraz analizy wrażliwości.

4⃣ Złożenie oferty inwestorowi VC

Oferta przedstawiona inwestorowi Venture Capital powinna zawierać takie elementy jak m.in.:

✔ wycena firmy,

✔ wartość finansowania oraz harmonogram ewentualnych transz finansowania ze wskazaniem warunków uruchomienia transzy finansowania,

✔ rola funduszu VC w spółce, w tym m.in. zakres wpływu na działalność operacyjną, decyzje strategiczne, raportowanie KPI, pozyskanie kolejnych rund finansowania,

✔ ochrona interesów inwestora VC w firmie,

✔ kolejność wyjścia z firmy, czyli sprzedaży udziałów przez udziałowców,

✔ uprzywilejowanie rozdysponowania majątku firmy przy likwidacji firmy.

5⃣ Term sheet

Na podstawie otrzymanej oferty inwestycyjnej możliwe jest podjęcie pierwszej oceny opłacalności inwestycji w spółkę oraz wypracowanie wstępnych założeń umowy inwestycyjnej ( term sheet).

6⃣ Due diligence

Przeprowadzany proces due diligence ma na celu identyfikację możliwych ryzyk oraz weryfikację informacji i danych przedstawionych inwestorowi Venture Capital przez spółkę.

7⃣ Umowa inwestycyjna

Ostatnim etapem poprzedzającym uzyskanie finansowania od inwestora jest uzgodnienie warunków umowy inwestycyjnej przez obie strony. W umowie inwestycyjnej określane są m.in.:

✔ rola inwestora,

✔ praw i obowiązki każdej ze stron umowy,

✔ zadania konieczne do wykonania w ramach inwestycji,

✔ osoby odpowiedzialne za wdrożenie planów w życie,

✔ cena za jaką inwestor nabywa akcje / udziały w spółce,

✔ osoby zasiadające w radzie nadzorczej spółki,

✔ zasad ewentualnego systemu opcji menedżerskich.

W umowie inwestycyjnej zawarte są również warunki i możliwe drogi wyjścia z inwestycji.

Dlaczego Venture Capital?

Angażując fundusz Venture Capital do współpracy, małe i średnie przedsiębiorstwa zyskują:

✔ kapitał na realizację projektów o podwyższonych ryzyku bez konieczności dostarczania dodatkowych zabezpieczeń,

✔ smart money

✔ dostęp do know-how oraz kapitału intelektualnego zbudowanego w ramach całego portfolio inwestycji VC funduszu i sieci partnerów B2B,

✔ partnera do rozmów z kluczowymi kontrahentami,

✔ wizerunek firmy godnej zaufania w oczach klientów, kontrahentów, partnerów, kolejnych inwestorów.

Dużym plusem przy finansowaniu Venture Capital jest również brak zobowiązań finansowych. Wniesiony przez fundusz Venture Capital kapitał zwiększa wartość firmy oraz poprawia strukturę bilansu firmy co otwiera drogę do szerszego spektrum źródeł finansowania przedsiębiorstwa jak na przykład poprzez kredyt dla firm.

Fundusz Venture Capital dołącza do spółki jako wspólnik, partycypując w ryzyku wspólnie z pozostałymi udziałowcami. Fundusz VC czerpie korzyści ze wzrostu wartość udziałów spółki oraz przy wypłacie dywidendy. Venture Capital będąc udziałowcem spółki angażuje się w działania kluczowe z punktu widzenia rozwoju firmy. Posiadanie renomowanego funduszu Venture Capital w akcjonariacie zwiększa wiarygodność spółki.

Jakie są powody odrzucenia projektu przez fundusz Venture Capital?

Rezygnacja funduszu Venture Capital z prowadzenia dalszych rozmów nad finalizacją transakcji może wynikać m.in. z:

☑ braku odpowiedniego przygotowania do procesu pozyskania finansowania,

☑ utraty zaufania do osób reprezentujących spółkę,

☑ malejącej wartości rynku, na których działa firma,

☑ nieakceptowalnych oczekiwań względem finansowania,

☑ ograniczonego potencjału rozwoju firmy poprzez m.in. planowane zmiany legislacyjne, wejście globalnych graczy w tę samą niszę, odejście kluczowych pracowników.

Powody nie muszą być związane z samym projektem, ale mogą wynikać ze strategii inwestycyjnej funduszu oraz określonych w statucie funduszu VC bazowych założeń realizowanych inwestycji, obejmujących m.in.:

☑ wartość inwestycji ( ustalony przedział minimalnej i maksymalnej kwoty inwestycji),

☑ etap rozwoju firmy ( seed, early stage, late stage ),

☑ finanse ( np. rentowność, przychody przekraczające 1 mln PLN rocznie),

☑ branża,

Każdy fundusz Venture Capital ma swoją strategię inwestycyjną i na pewno w pierwszej kolejności warto rozpocząć rozmowy z tymi inwestorami VC dla których Twój projekt jest najbliższy. Alternatywną możliwością jest aktualizacja modelu biznesowego firmy umożliwiająca stworzenie wyraźnej przewagi rynkowej nad konkurencją. Dzięki temu projekt zyska na atrakcyjności w oczach inwestorów VC.

Jakie są formy wyjścia funduszu VC z inwestycji [exit]?

Wyjście ze spółki przez inwestorów Venture Capital jest realizowane poprzez sprzedaż udziałów w spółce lub przez sprzedaż zorganizowanej części przedsiębiorstwa [ZCP]. Najczęściej występującymi formami wyjścia inwestorów VC z inwestycją są:

☑ sprzedaż udziałów kolejnemu inwestorowi Venture Capital,

☑ sprzedaż firmy inwestorowi branżowemu,

☑ wejście spółki na giełdę [IPO],

☑ wykup udziałów od inwestora VC przez spółkę,

☑ wykup udziałów przez pozostałych udziałowców.

Stopy zwrotu uzyskane z dotychczasowych inwestycji są najlepszą oceną funduszu Venture Capital.

Propozycja

Jeśli jesteś na etapie poszukiwania finansów dla swojej działalności i dodatkowo liczysz na wsparcie biznesowe, zapraszam do współpracy. Możesz liczyć na kompleksową pomoc, model finansowy w excelu, wykonanie oceny opłacalności inwestycji oraz przygotowanie długoletniej prognozy finansowej, czy też wycenę przedsiębiorstwa. Wsparcie merytoryczne poprowadzę w oparciu o wypracowaną metodologie pozyskania finansowania.

Poniżej zamieszczam info na temat funduszy Venture Capital & Seed Capital działających w Polsce.

Popularne artykuły

Inwestowanie

Narzędzia analityczne

Motywowanie

Sprzedaż firmy

Dyrektor finansowy na godziny

Misja | Maksymalizacja potencjału firm poprzez skuteczne zarządzanie finansami.

Wychowywałem się wśród przedsiębiorców, mój Dziadek był przedsiębiorą, mój Tata jest przedsiębiorcą, przechodząc przez nie jeden kryzys. Praca z przedsiębiorcami jest moją pasją.

+12 lat rozwijania kompetencji w zakresie zarządzania finansami przedsiębiorstw. Dostępne bio.

+4 lata realizacji usług dla przedsiębiorców. Poznaj historię moich początków w biznesie tutaj.

+65 zrealizowanych narzędzi analitycznych w excelu dla biznesu począwszy od spółek z Grupy Kapitałowej PGE po startupy technologiczne.

Pozyskiwanie finansowania | Pozyskiwanie kapitału | Finansowanie startupów | Źródła finansowania przedsiębiorstw | Venture Capital | Seed Capital | Fundusz Private Equity | Anioł Biznesu | Inwestor | Pożyczki dla firm | Pożyczka na firmę | Pożyczka dla firm online | Kredyt dla firm | Kredyt dla nowych firm | Kredyty dla firm ranking | Kredyt gotówkowy dla firm | Kredyt inwestycyjny dla firm | Kredyt konsolidacyjny dla firmy | Kredyt na rozwój firmy | Kredyt obrotowy | Faktoring | Faktoring dla firm | Dotacje unijne dla firm | Mezzanine | Teaser inwestycyjny | Umowa inwestycyjna | Biznes plan | Wycena firmy | Wycena przedsiębiorstwa | Wycena DCF |

FIRMA

KONTAKT