Stworzyłem Kompendium Wiedzy o Inwestowaniu 2023! Być może przez lata rozwijałeś biznes, angażując swój czas, kapitał, zdrowie w jego rozwój, w efekcie gromadząc spore oszczędności. Być może przez lata pracy w korporacji zdobyłeś bagaż doświadczeń zawodowych i zgromadziłeś znaczne fundusze na inwestycje. A może otrzymałeś spadek i planujesz zwielokrotnić jego wartość? Świetnie, że tu trafiłeś – po tej lekturze będziesz wiedział jak inwestować pieniądze, które zapewnią Ci bezpieczną finansowo przyszłość. Inwestowanie pieniędzy to nic innego, jak wyrzeczenie się bieżącej konsumpcji na rzecz przyszłych korzyści – oczywiście nie wszelkim kosztem. Mądre zarządzanie swoimi finansami to przeznaczanie części dochodów na konsumpcję, części na oszczędności, a części na inwestycje.

Wierzę, że rozpowszechnianie wiedzy, transparentność i dostęp do informacji mogą tylko pomóc w rozwoju rynku i ochronie wszystkich jego uczestników. Sam jestem aktywnym inwestorem i dostrzegam potrzebę edukacji rynku. Jednocześnie chcę rozbudowywać społeczność inwestorów i przedsiębiorców. Spojrzenie na swój biznes oczami inwestora również stanowi wartościowe doświadczenie!

Inwestowanie / Jak inwestować pieniądze? | Data opublikowania: 12 paź 2020 r. | Data aktualizacji: 5 marca 2023 r.

Pobierz kompendium wiedzy o inwestowaniu i otrzymuj prezentacje inwestorskie!

Inwestowanie pieniędzy

Dlaczego warto inwestować pieniądze?

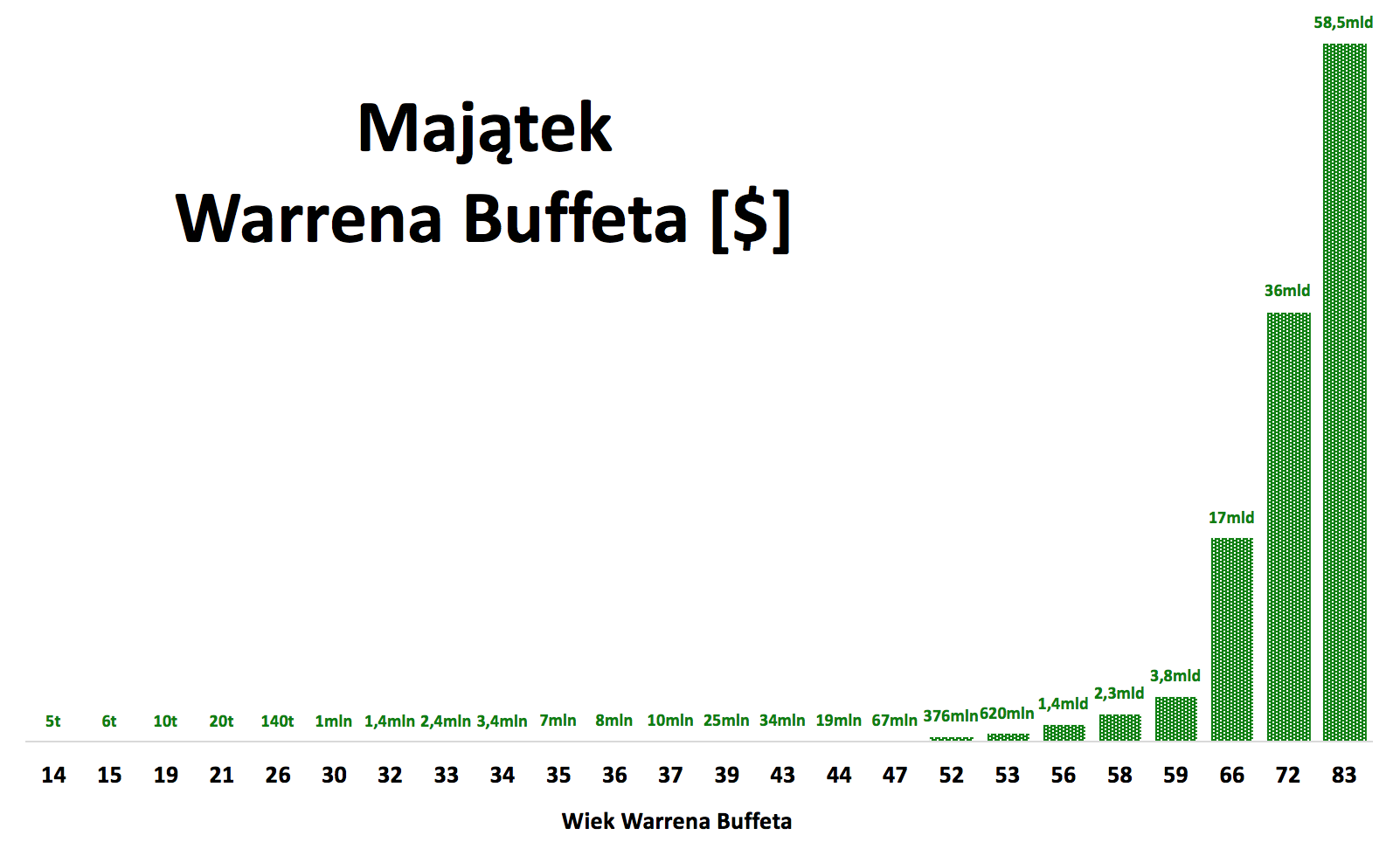

Warren Buffet, najsłynniejszy inwestor na świecie, 93% z posiadanych 58 mld USD zarobił dopiero po 60-tym roku życia. Dlaczego piszę „dopiero”? Aby stać się potężnym inwestorem musiał zebrać swój bagaż doświadczeń zawodowych i inwestycyjnych. Solidna wiedza pozwoliła mu na pełne rozwinięcie skrzydeł i dojście do momentu, w którym już wiedział jak zacząć inwestować.

Źródło: dadaviz.com

Czas to pieniądz, a Warren Buffet jest tego najlepszym przykładem. Im dłuższy okres inwestycji, tym większa jest moc procentu składanego, czyli sytuacji, gdy odsetki naliczane są od… odsetek! Po odpowiednio długim czasie to kapitalizacja odsetek odpowiada za większą część przyrostu kapitału niż dokonane przez Ciebie wpłaty.

Przykładowo, inwestując 200 zł miesięcznie przy oprocentowaniu 5% w skali roku, po 30 latach uzbierasz ponad 146 tys. złotych (nie uwzględniając podatku Belki). Z tego Twoje wpłaty będą stanowić 72 tys. zł, a przeszło 74 tys. zł to skapitalizowane odsetki.

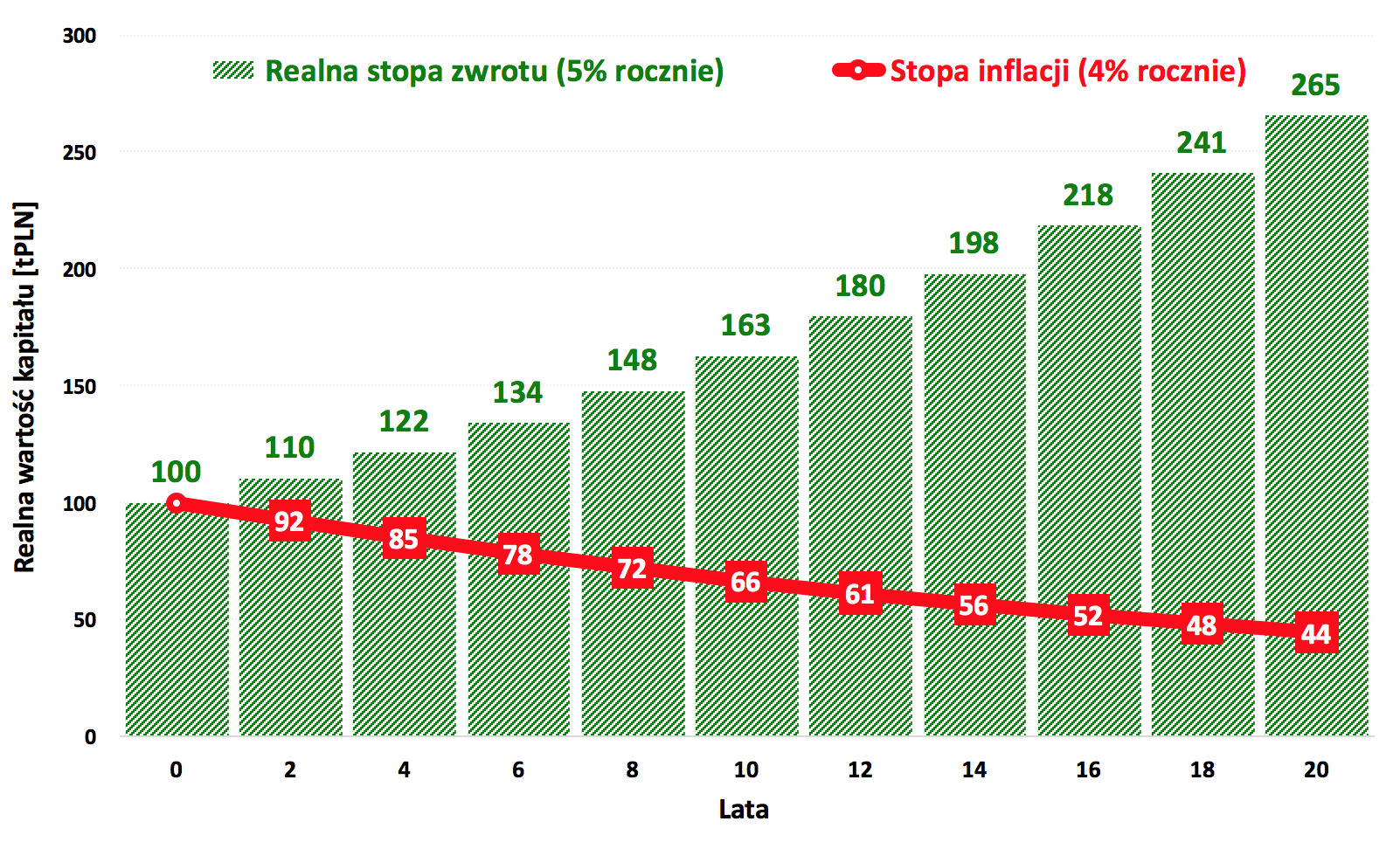

Aby jednak procent składany mógł zadziałać, realna stopa zwrotu musi być wyższy od zera. Może to banał, ale we współczesnym świecie ujemnych realnych stóp procentowych, przestaje to być takie oczywiste. Potęga procentu składanego.

Inwestując dzisiaj 100 tys. zł przy rocznej realnej stopie zwrotu na poziomie 5%, po 20 latach wartość inwestycji z uwzględnieniem negatywnego wpływu inflacji będzie wynosiła ponad 265 tys. złotych (nie uwzględniając podatku Belki). Z drugiej strony przy założeniu stopy inflacji na na poziomie 4%, po 20 latach ze zgromadzonych oszczędności na poziomie 100 tys. zł realna wartość nabywcza pieniądza będzie wynosiła tylko 23 tys. zł.

Warto pamiętać, aby przy wyliczeniach stopy zwrotu z inwestycji zawsze uwzględniać inflację – czyli spadek siły nabywczej pieniądza. Bo cóż z tego, że lokata wypłaci Ci 2%, skoro w tym samym czasie Twoje oszczędności straciły 3% wartości mierzonej siłą nabywczą pieniądza?

Przy długoterminowych rozliczeniach powinieneś albo zdyskontować oczekiwane rezultaty, albo przyjąć do obliczeń realną stopę procentową, czyli podzielić stopę nominalną (1+r) przez stopę inflacji (1+i). Dopiero wtedy poznasz realny wynik Twojego portfela inwestycji.

Zanim zaczniemy naszą długą podróż przez naukę inwestowania krok po kroku, powinieneś wiedzieć, że dobrą praktyką jest utrzymywanie oszczędności na poziomie 16x średniomiesięcznej wartości konsumpcji z ostatnich 12 miesięcy. Po tych pierwszych obliczeniach możesz zapoznać się z różnymi formami inwestowania, abyś miał pewność, że to bezpieczne inwestowanie. Takie podejście umożliwi Ci zbudowanie równowagi między bezpieczeństwem finansowym, a inwestycjami zapewniającymi bezpieczeństwo w przyszłości.

Jak zacząć inwestować?

Mam dla Ciebie dobrą wiadomość! Inwestowania da się nauczyć. Dlatego utworzyłem kolejne kroki, jakie należy podjąć, abyś poznał zasady inwestowania. Dzięki temu dowiesz się, jak zacząć inwestować.

Krok 1 | AUDYT WEWNĘTRZNY

Gdy stajesz przed podjęciem decyzji o inwestycji lub chcesz zaktualizować swój portfel inwestycji, powinieneś odpowiedzieć na kluczowe pytania. Poniżej wypisałem je wszystkie:

✎ Dlaczego inwestujesz? Odpowiadając na to pytanie odkryjesz wewnętrzną motywację i przesłanki, jakie zachęcają Cię do podjęcia decyzji inwestycyjnej

✎ Jaką kwotę planujesz przeznaczyć na inwestycje? Polecam, abyś dokonał podziału dostępnych środków pieniężnych na:

➡ oszczędności na czarną godzinę

➡ nadwyżka oszczędności ponad oszczędności na czarną godzinę

➡ kapitał dłużny pozyskany na inwestycje

Stara zasada głosi: nigdy nie inwestuj pieniędzy, których nie możesz stracić. Zatem nie wrzucaj na giełdę czy w kryptowaluty oszczędności na budowę domu czy edukację dzieci. Ani tym bardziej nie wystawiaj na ryzyko „poduszki finansowej”, czyli gotówki zgromadzonej na „czarną godzinę”.

✎ Jaki masz stopień akceptowalnego ryzyka? W odpowiedzi na to pytanie wskaż określony % wartości inwestycji, co do którego akceptujesz stratę. Nie daj się zaskoczyć!

✎ Jak oceniasz swój obecny stan wiedzy na ten temat konkretnych typów inwestycji?

✎ Ile czasu planujesz przeznaczyć na zarządzanie swoim portfelem inwestycji?

✎ Jakim poziomem zaufania powinieneś obdarzyć inną osobę, firmę, instytucję, aby podjąć decyzję o oddaniu jej swoich pieniędzy w zarządzanie?

Krok 2 | WIEDZA

Wiedza jest podstawą do podjęcia racjonalnych decyzji. Na swoim blogu piszę wiele o inwestowaniu – zachęcam Cię do śledzenia i pozyskiwania coraz szerszej wiedzy w tym temacie. Tutaj masz pewność, że zainwestowany czas szybko się zwróci!

Jednym z kosztów inwestowania jest koszt zaangażowania własnego czasu na prowadzenie aktywności inwestycyjnych. Profesjonalni inwestorzy poświęcają gro swojego czasu na zgłębianie prospektów emisyjnych, sprawozdań finansowych spółek, raportów analitycznych, rekomendacji oraz analizę informacji spływających z gospodarki, finansów, nauki i polityki. Poświęcają czas, aby zrozumieć, jakie ryzyko wiąże się z konkretną inwestycją oraz jakiej stopy zwrotu mogą oczekiwać.

Nieznajomość relacji między dochodem, a ryzykiem przypomina hazard. A inwestowanie od hazardu odróżnia wartość prawdopodobieństwa utraty zainwestowanego kapitału. W grach hazardowych prawdopodobieństwo to wynosi 100%…

Krok 3 | STRATEGIA INWESTYCYJNA

Spisz na kartce papieru główne założenia swojej strategii inwestycyjnej. Do jej przygotowania wykorzystaj cztery płaszczyzny oceny inwestycji:

Nakład – istotna jest tu wartość planowanych inwestycji oraz dywersyfikacja zainwestowanego kapitału w różne aktywa.

Korzyści – oczekiwana stopa zwrotu z zainwestowanego kapitału.

Czas – horyzont czasu w jakim planujesz zamrozić środki pieniężne. W przypadku czasu należy zwrócić uwagę na różne okresy upłynnienia aktywów. Dla przykładu okres upłynnienia w środki pieniężne inwestycji w nieruchomości jest zdecydowanie dłuższy niż w przypadku inwestycji kapitałowych w akcje.

Ryzyka – nie ma inwestycji bez ryzyka pieniędzy. Im większym ryzykiem obarczona jest inwestycja, tym większa oczekiwana stopa zwrotu z tej inwestycji.

Krok 4 | PORTFEL INWESTYCYJNY - dobór instrumentów do portfela inwestycji

W Kompendium Wiedzy do pobrania znajduje się szeroki przegląd instrumentów finansowych. Stanowią one swego rodzaju wachlarz możliwych form inwestowania. Lecz tutaj uwaga – wpisując w wyszukiwarkę „w co inwestować pieniądze” nie możesz oczekiwać, że znajdziesz tam magiczną receptę na inwestowanie. Istnieje wiele możliwych form inwestowania od inwestycji w akcje/udziały spółek niepublicznych, akcje na giełdzie, udziały w ramach crowdfundingu, waluty, metale szlachetne, nieruchomości… po lokaty i obligacje korporacyjne.

Pamiętaj, że ponosisz odpowiedzialność za swoje inwestycje! Miej czujne oko na wszelkie propozycje inwestycyjne, które otrzymujesz. To Twoje ciężko zarobione i zaoszczędzone pieniądze, więc każdą decyzję inwestycją przemyśl przynajmniej dwa razy zanim dokonasz przelewu środków. Angażuj się jedynie w te inwestycje, które są dla Ciebie wiarygodne oraz godne zaufania.

Budując wewnętrzne zaufanie zwróć uwagę na:

Informacje – im więcej szczegółowych informacji na temat inwestycji otrzymasz, tym większym zaufaniem będziesz mógł obdarzyć inwestycję.

Doświadczenie – w pierwszej kolejności rozpatruje te inwestycje, które są Ci znane.

Raportowanie z wykorzystaniem technologii – wdrożone standardy otrzymywania aktualnych danych o inwestycji umożliwią Ci ich bieżące kontrolowanie, monitorowanie, zabezpieczanie inwestycji, a efekcie dadzą poczucie bezpieczeństwa względem inwestycji.

Wpływ – czy posiadasz możliwość wpływu na inwestycję poprzez np. sprawne wycofanie się z inwestycji lub udział w spotkaniach zarządczych.

Krok 5 | KONTROLA PORTFELA INWESTYCJI

Dokonuj co najmniej raz w miesiącu kontroli portfela inwestycji. Realizuj to z punktu widzenia wzrostu lub spadku jego wartości w czasie.

Nie zostawiaj nigdy zainwestowanych pieniędzy bez nadzoru. Monitorując na bieżąco inwestycje, zwiększasz swoją wiedzę inwestycyjną oraz uczysz się na błędach. Kontrola pozwala zrozumieć, w jaki sposób Twoje pieniądze zarabiają i jak możesz uzyskiwać korzystniejsze stopy zwrotu.

Krok 6 | AKTUALIZACJA PORTFELA INWESTYCJI

Dla każdej inwestycji określ okresy kontrolne, podczas których dokonasz oceny, czy chcesz dalej angażować swoje środki w te inwestycje, czy wycofać środki i zainwestować je w coś innego.

W ramach tego kroku pamiętaj, aby dokonać:

✔ Analizy danych, w tym m.in oceny dotychczasowych stóp zwrotu z inwestycji

✔ Oceny alternatywnych form inwestycji

✔ Zmiany instrumentów w portfelu inwestycji

Każdy z powyższych kroków jest istotny w całym procesie inwestycyjnym. Jeśli brakuje Ci wiedzy lub czasu, aby zrealizować jakikolwiek z nich – nie pomijaj go! Skorzystaj z pomocy eksperta, który pomoże Ci przejść przez cały proces. To istotne by Twoje inwestycje znacznie zyskały swoje szanse na sukces. Przechodząc powyższą ścieżkę tylko jeden raz nie sprawi, że staniesz się spełnionym inwestorem. Trzeba ją przejść kilka razy – mowa tu o dywersyfikacji inwestycji. O tym piszę więcej w kolejnej części.

Napisz do mnie. Prześlę odpowiedź tak szybko, jak to możliwe.

Popularne artykuły

Inwestowanie

Narzędzia analityczne

Motywowanie

Sprzedaż firmy

Dyrektor finansowy na godziny

Misja | Maksymalizacja potencjału firm poprzez skuteczne zarządzanie finansami.

Wychowywałem się wśród przedsiębiorców, mój Dziadek był przedsiębiorą, mój Tata jest przedsiębiorcą, przechodząc przez nie jeden kryzys. Praca z przedsiębiorcami jest moją pasją.

+12 lat rozwijania kompetencji w zakresie zarządzania finansami przedsiębiorstw. Dostępne bio.

+4 lata realizacji usług dla przedsiębiorców. Poznaj historię moich początków w biznesie tutaj.

+65 zrealizowanych narzędzi analitycznych w excelu dla biznesu począwszy od spółek z Grupy Kapitałowej PGE po startupy technologiczne.

Jak inwestować pieniądze | Jak zacząć inwestować | Strategie inwestycyjne | W co inwestować pieniądze | Inwestowanie w startupy | Inwestowanie w firmy | Inwestowanie w nieruchomości | Inwestycja w ziemię | Inwestycje rzeczowe | Inwestycje kapitałowe | Inwestowanie w pożyczki | Ocena opłacalności inwestycji | Jak oszczędzać pieniądze | FinTech |

Polecane artykuły przez Autora

FIRMA

KONTAKT